Depuis la mi-juillet, la situation semble se normaliser sur les marchés de crédit. Le premier semestre a vécu une saison en enfer, avec en apothéose une dernière séquence cataclysmique : plus de 200 bps d’écartement sur l’indice Crossover entre le 30 mai et le 14 juillet.

Sans surprise, les marchés de crédit ont concentré toutes les incertitudes, en écho des marchés Equity, mais sans leur profondeur. C’est une différence essentielle. Elle explique aussi, avec la forte sensibilité de marchés à taux très faibles en début d’année (la sensibilité d’un zéro coupon est maximale), la contre-performance historique des marchés de crédit sur la période.

En excluant les mois de mars et d’avril 2020, peu représentatifs, la performance mensuelle de l’indice HY pan européen publié par Bloomberg, a été la pire jamais observée, avec près de – 7%. Depuis le début de l’année, la performance plonge à -15%. Le rendement moyen du HY euro calculé par l’agence Fitch à fin juin affiche 6,62%, soit 362 bps de spread additionnel par rapport à juin 2021. En avril 2020, au pic de la crise Covid, le rendement moyen atteignait 6,47%. Sur le segment IG, la contre-performance, à -11% (contre -1,5% en 2021), est également impressionnante, mais elle était plus anticipée compte tenu de l’absence totale de protection offerte par des rendement majoritairement situés entre 0% et 0,5% en début d’année sur ce compartiment.

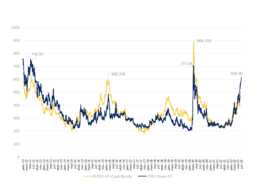

Ce stress omniprésent a provoqué la quasi-fermeture du marché primaire, avec un effondrement des émissions HY Corporates au premier semestre (27Mrds vs 105Mrds sur la même période l’année dernière) comme des transactions sur le marché secondaire (les volumes traités sur la plateforme Market Access en juin ont été les plus faibles jamais enregistrés). La marque de 600 bps sur l’indice Itraxx Crossover a été franchi à plusieurs reprises, contre plus de 700 bps en avril 2020, avec un plus haut à 626 le 14 juillet.

Nous pensons toujours que l’écartement des spreads de crédit procède du cycle de hausse des taux entamé depuis le début de l’année 2021, et non d’une crise de crédit. Lors de la crise de 2008, l’indice Itraxx est resté plusieurs semaines au-dessus de 1000 bps, et près d’un an au-dessus de 600 bps entre septembre 2011 et l’été 2012 lors de la crise des dettes souveraines. Nous pensons que dans le contexte actuel, le niveau de 550/600 bps compense largement la hausse attendue du taux de défaut des entreprises (En prenant les taux de défaut historiques des agences de notation et 40% comme taux de recovery). Les relevés de Fitch à fin juin montraient encore un taux de défaut extrêmement bas, à 0,3% pour le marché HY euro, avec une prévision à 1,5% pour la fin de l’année et 2,5% pour la fin 2023. Le nombre de downgrade est d’ailleurs reparti à la hausse (140 contre 90 pour le deuxième semestre 2021).

Il faut, au final, prendre ses aises en enfer en tenant la volatilité, et capturer le portage enfin revenu.