Nous évoquions il y peu l’intérêt d’intégrer dans un portefeuille obligataire aujourd’hui des titres de capital hybrides émis par des entreprises. Ils répondent très bien aux particularités délicates à gérer du contexte actuel de transition entre 2 cycles monétaires marqué par :

La persistance de la volatilité taux

Les prix des titres hybrides n’ayant pas entièrement récupéré du choc de convexité dû à la violente remontée des taux d’intérêt en 2022/2023, ils réagissent mieux à la hausse des taux

La cherté relative du marché High Yield dans une optique rendement/risque de défaut

Emis par des émetteurs notés à 75% Investment Grade (le rating des titres est 2 à 3 crans en dessous), le segment des hybrid corporates s’assimile à du High Yield bourgeois.

Le durcissement des politiques monétaires fin 2022 avait provoqué un violent repricing de la classe d’actifs à la date de maturité et non plus à la première date de rappel, et une chute concomitante de 20% à 30% des prix des titres. La perspective de la baisse des taux directeurs a aujourd’hui l’effet inverse, avec une convergence des prix sur le scenario « de croisière » d’un remboursement des titres à la première date de rappel.

Dans son format actuel, ce compartiment obligataire de €200Mrd a été créé en 2005 par la décision des agences de notation d’accorder sous certaines conditions, un traitement en equity analytique (« equity credit ») et non en dette pour la moitié du montant emprunté.

La souplesse apportée par le format permet aux entreprises de se procurer du capital sans diluer leurs actionnaires, un élément important pour les sociétés où la puissance publique est présente au capital. Ce dernier point explique la forte proportion d’émetteurs dans les secteurs des utilities, de l’énergie et de télécommunications (70% du total). Le format hybride permet également de contrôler le levier d’endettement et de défendre le rating au détriment d’une hausse de la charge d’intérêt facilement absorbable.

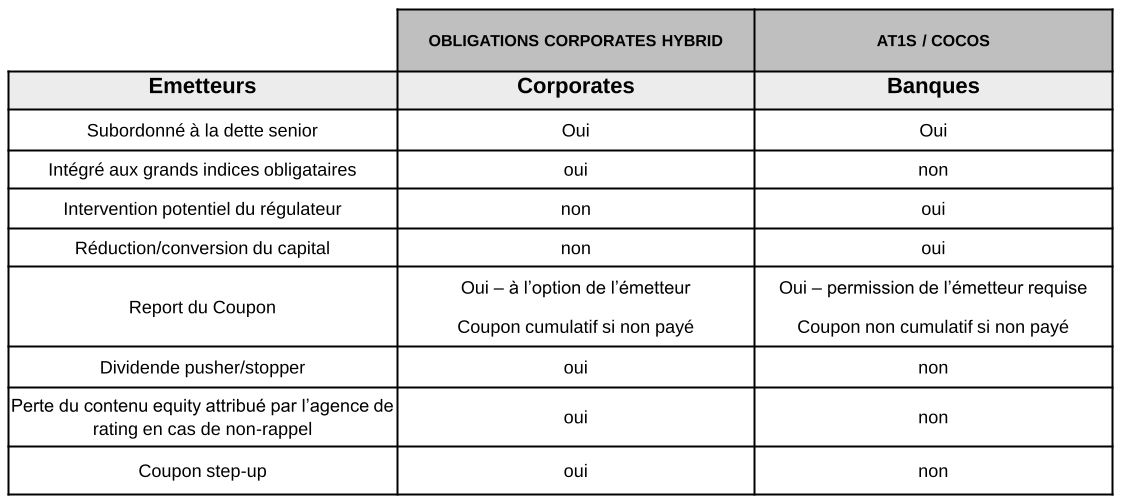

Le tableau ci-dessous compare les principales caractéristiques de ces titres avec les obligations AT1 et Contingent Convertible avec lesquelles on les associe parfois à tort.

La structuration des titres a évolué jusqu’en 2011. Le format actuel conserve les caractéristiques figées à cette date par l’agence S&P dont la méthodologie est la plus suivie:

Maturité perpétuelle ou 60 ans minimum.

3 dates de rappel , à 5 ans, 10 ans et 25 ans

- Un coupon restriké au spread d’émission + le niveau du swap 5 ans à la date du premier rappel. Même formule aux 2 dates suivantes de reset + step up respectif de 50 et 100 bps

- Report du paiement des coupons à la discrétion de l’émetteur sauf en cas de paiement de dividende (dividend pusher)

- Coupons cumulatifs si non payésPerte du traitement equity en cas de non-rappel ou remplacement par de la dette senior sauf en cas de downgrade de l’entreprise en catégorie HY